みなさんこんにちは。エイチアンドエヌ代表の大隅です。

いきなりですが、「マンションタイプの同じ賃貸物件に20年間住み続ける。」

ちょっとありそうにないケースだと思いがちですが、実際にはよくあります。

以前で言えば「住宅公団」、現在の「UR賃貸」の物件に住み続けているひとなどはまさにこの典型です。

今回の記事では、マンションは賃貸か購入、どっちがお得かについて解説いたします。

【専門家が解説】マンション経営のメリット5個をわかりやすく解説

【専門家が解説】マンション経営のメリット5個をわかりやすく解説

結論から言いますと、マンションは賃貸より購入のほうが断然お得です!

賃貸マンションのメリット

民間の賃貸マンションにしても魅力的なプランの物件が増え、転勤などがなければ、

ずっと住み続けたいという人が多くなっています。

賃貸マンションのコストは、基本的には月々の家賃と2年ごとの更新料だけ。

シンプルかつ思わぬ出費が発生しないのもいいですね。

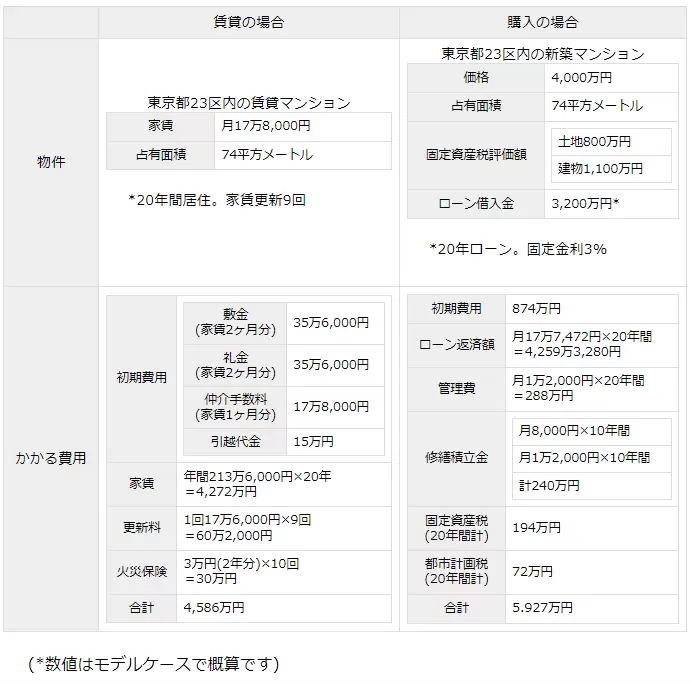

下図のケースでは、月々のローン返済額がほぼ同額の分譲マンションと比べ、

20年間で1500万円ほど軽い負担で済む計算です。

1500万円あれば、子供を大学まで通わせる費用が楽に出るじゃありませんか。

ああ、もっと早く気付けばよかった!と思った方はいませんか?

しかも、公的な賃貸物件だと更新料が不要で、さらに入居時の敷金礼金まで不要というケースも珍しくありません。

するとさらに300万円近く負担は軽くなるわけです。300万円あれば…。

ただし、ひとつのところに住みつづけられないドリフター(放浪者)の心を持った人にとっては事情が変わってきます。

2年ごとに引っ越すとなると、そのたびに100万円近い初期投資が必要になってきます。

これが10回だと計約1000万円(更新料はかからなくなりますが)。

大学までの教育費も大半が消えてしまうのです。人生の優先事項を何にするかは人それぞれですが、

住宅費について言えば、できるだけ同じ場所に長く住みつづけるほうが生涯の住宅費を節約でき、

ゆとりある人生を送れるというのも事実のようです。

マンションを購入するメリット

4000万円の新築マンションを購入して20年でローンを完済すると、その間の総コストが概算で6000万円。

もちろんこれは決して軽い負担とは言えません。賃貸と比べて1500万円も多く払わねばならず、

購入派の負け戦は一目瞭然?

いえいえ、そうとも言えません。

先ほどのケースでは20年でローンを完済している点がミソ。

完済後は月々17万7472円の支払いなしで住み続けることができるのですから、その分が年間約213万円。

7年間でほぼ賃貸との差1500万円を埋められる計算です。固定資産税と都市計画税は残りますが、

8年目以降(通算では28年目)は購入の方が断然有利になるわけです。

しかも、購入には売却という一発大逆転のチャンスもあります。

分譲時に4000万円のマンションが築20年の時点でいくらの値をつけるかがポイントです。

半額としても2000万円。ですが通常、半額以下ということは滅多にありません。

20年目に売却に成功すれば、かなりの確率で賃貸を逆転することは可能なのです。

20年後の売却状況は今知ることはできませんが、景気後退といわれる現在でも、

中古住宅購入検討に当たっては買い控えない人が多いという調査結果も出ています。

急行停車駅の駅前なのに静かな環境などの条件が揃えば、購入代金+αが戻ってくるケースもあるでしょう。

賃貸マンションのデメリット

賃貸のデメリットは、当たり前ですが払った家賃が戻ってこないという点です。

4500万円払って何も残らないというのは、ある意味空しい気持ちになっります。

また、購入のように低金利の時にローンを組むなどして、月々の返済額を抑えることもできず、

人気のある物件では家賃の値下げ交渉も難しい。コストダウンの余地はあまりありません。

ただ、賃貸物件は一般には古くなるほど市場価格が下がり、家賃が下がるのも事実です。

同じ物件で更新を重ねれば、徐々に家賃も下がって当たり前。

同じ物件に長く住み続ければ、家賃負担をもっと減らすこともできるでしょう。

しかし、老朽化が進むなどして空室率がある程度まで上がると、建て替えやリフォームが行われ、

家賃も上がるので要注意です。

購入の最大のポイントは売却時の価格

購入派が賃貸派を逆転できるかは売却次第。

できるだけ高く売却するにはタイミングが大事です。

まず、年間通じて一番需要があるのが年度替わりを控えた2月、3月の時期。

子どもの入学や転勤で急いで新居を探す人が増え、比較的売り手の言い値で売れる場合が多くなります。

物件的なタイミングとしては、大規模修繕工事の終了直後で外観が綺麗な時でしょう。

10年ごとに外壁工事するケースが多いので、ちょうど20年目が売り時に当たるケースもあるでしょう。

もう一つ、高く売れる物件を決める重要な要素が立地です。

住宅取得の意欲に満ちた働き盛りが求めるのは第一に利便性。

駅に近い中古マンションは比較的値下がり幅が低くなります。

バス便の物件は立地面で希少性がなく、数自体も多いので、

中古になった時の売却価格は新築時よりも大幅に下がる傾向があるのです。

このように、長期的なコストを考えると、賃貸と購入では考えるポイントが異なるのが分かります。

両方のポイントをよく考えて計画を練るとよいでしょう。

住宅の購入と賃貸、メリット・デメリットを比較

一生ひとりなら住宅を購入して資産を確保した方がいいのか、

それとも一生賃貸住まいで、自由気ままがいいのか、気になるところですね。

それぞれのメリット・デメリットを比較してみました。

家賃を払い続けても自分のものにはならない賃貸暮らしより、住宅を購入した方が得なのでは?

シングルの場合、老後もアパートを借りられるのか?など賃貸暮らしに不安を持っている人もいるかもしれません。

購入も賃貸もそれぞれメリット、デメリットがありますが、お金の面で比較してみます。

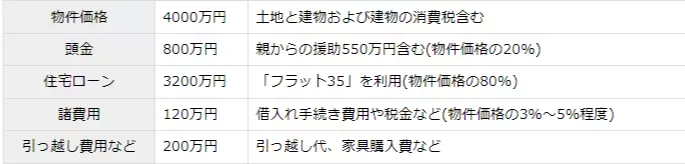

上記の前提で35歳から85歳までの50年間に支払う住宅費用をシュミレーションしました。

スタート時は購入の場合、自己資金として650万円支払いますので、その分賃貸よりも支出が多くなります。

その後は年間に支払う住居費はどちらも150万円前後。

60歳までに支払う住居費の総額は賃貸が約4,000万円、購入は約5,030万円で賃貸に軍配が上がります。

でも、購入した場合30年後の65歳では住宅ローンを払い終えるので、

その後の支出は諸経費として年間38万円ほどの支出ですみます。

一方、賃貸は延々と家賃を払い続けなければなりません。

74歳で賃貸が購入を追い越し、85歳の住居総額は賃貸が7,980万円、購入が6,780万円に。

購入した方が賃貸を続けるよりも約1,200万円おトクという結果になりました。

お金の準備 – 手持ち資金(頭金)の秘密

マイホームを買う人にとって、「貯金などの手持ち資金(頭金)をいくら出して、いくら借りるか?」は、関心の高いテーマではありませんか?

特に手持ち資金(頭金)は、使い方ひとつで借りる予定のローンを減らすことができるのはもちろん、

場合によっては、自分たちにはとても手が届かないと思っていた価格のマイホームが買えるようになることも!

ここではそんな大切なテーマ、「頭金」について考えてみましょう。

マイホームを買う時に必要なお金って?

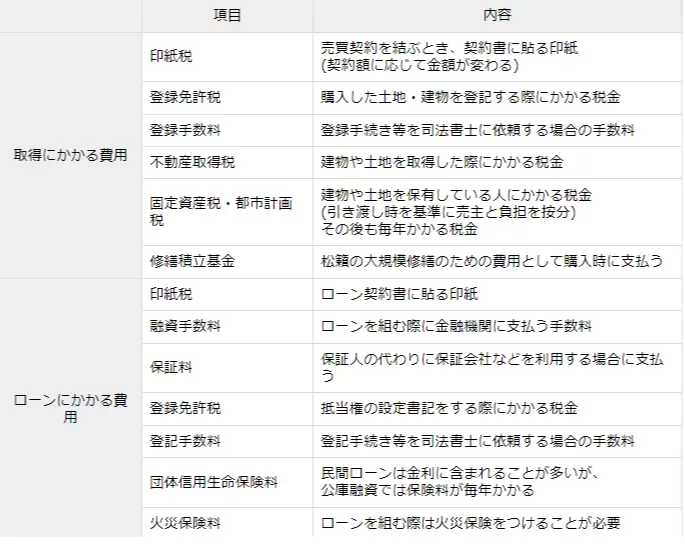

物件価格「頭金+借入れ」関連費用「諸費用+引っ越し費用など」大きく分けると「物件そのもの」と、

それに「関連する費用」。

「物件価格」とは、不動産価格のことで消費税も含まれます(土地のみの場合、消費税はかかりません。)

「頭金」は「自己資金」と呼ばれることも。親から援助を受ける場合は、この中に含みます。

「借入れ」は金融機関の住宅ローンを利用することが一般的。

「諸費用」とは借入れに関する手数料や保険料、保証料のほかに、印紙代や登録免許税、固定資産税などの税金と、

その他の費用をさします。

「引っ越し費用など」には、証明やエアコン、その他家具の購入費を含みます。

費用のモデルケース

これは、あくまで一例。

自己資金が少ない場合や、逆にローンを使わないとか、引っ越しは自分でする、といったケースもありますよね。

諸費用や引っ越し費用などは、契約前の時点ではおおよその金額、ということになります。

諸費用の目安は、新築の場合は物件価格の3%~5%くらい。中古の場合は5%~8%くらいと考えておけばいいでしょう。

なぜ頭金は2割なの?

よく「頭金は2割が目安」なんて言葉を聞きますよね。

また、大きな文字で「頭金0円から可能」などと書かれたチラシも見かけます。

はたしてこれ、本当でしょうか?

「頭金は2割が目安」といわれる理由

購入者にとって目安である理由は、実はあまりありません。

金融機関から借りられる限度額が価格(またはその評価額)の8割までということが多いため、

最低2割用意すれば買えるというのがもともとの意味。

それがいつの間にか「目安」とまでいわれるようになったのです。

また、「頭金0円から可能」になるのは不動産会社と金融機関が提携しているローンを使うことで

価格の100%まで融資する場合があり、その結果として頭金0円でも買うことができるということ。

しかし、その場合でも「諸費用」や「引っ越し費用」が入居時までには必要となります。

安易にチラシのキャッチコピーに惑わされないことが大切ですよ。

結局のところ、頭金はいくらあれば安心?

「頭金が2割あれば、本当に心配ない」といえるのでしょうか?あるいは、いくらあればいいのでしょうか?

リスクを少なくするためには、頭金は多いほどいいのですが、いくらあればいいかは、実はケースバイケース。

単純に何割あればいい、ということだけではなく、もっといろいろな視点から頭金について考えてみることが大切です。

たとえば数年後に、転勤などの不測の事態がおこったとき。

売るか、貸すか、といったことを考えなければなりませんね。

そのときに、身動きのとれないローン返済額になっていないか、

といったリスクヘッジの視点から頭金を考えることも必要でしょう。

【まとめ】マンションは購入と賃貸、どっちがお得?

いかがでしたでしょうか。

マンションは購入のほうがお得です。

長く住み続けることで、賃貸を上回る結果になりました。

購入か賃貸で迷っているのであれば、この記事を参考にしていただければ幸いです。

【専門家が解説】マンション経営のメリット5個をわかりやすく解説

【専門家が解説】マンション経営のメリット5個をわかりやすく解説 Handn blog

Handn blog